Qu’est-ce qu’un mali de liquidation ? Comment faire le calcul du mali de liquidation pour une SARL ? Quid de la comptabilisation du mali de liquidation ? Comment se comportent le mali de liquidation et l’impôt sur le revenu ? Vous trouverez réponse à toutes ces interrogations en prenant connaissance du texte ci-dessous.

Qu’est-ce qu’un mali de liquidation ? Il s’agit en substance de la perte de capital subie par les détenteurs de parts sociales d’une société lorsque cette dernière est liquidée. Une fois la procédure judiciaire terminée, les associés recevront de l’argent en compensation donc de ce mali de liquidation. Évidemment, la somme versée est inférieure à l’investissement initial réalisé par chacun. Voici donc pour la définition du mali de liquidation.

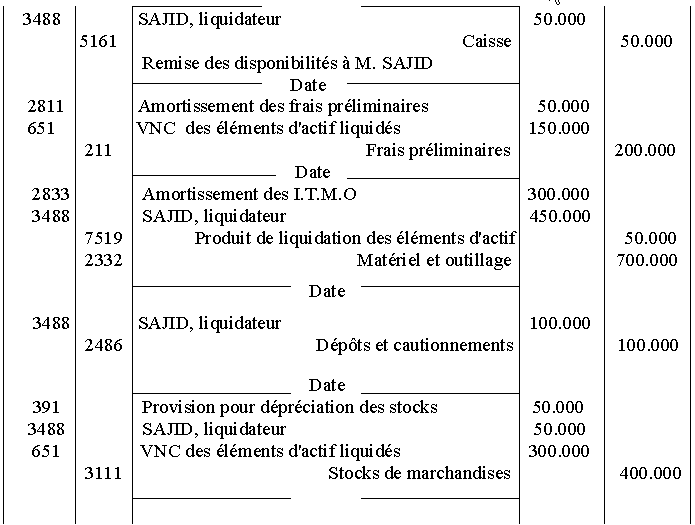

Dans la pratique, durant la procédure, le liquidateur est chargé de la gestion de l’entreprise en lieu et place des dirigeants. Il doit ainsi collecter les créances, vendre les biens et préparer un plan de remboursement des dettes. Le liquidateur a également l’obligation de clôturer les comptes de l’entreprise. Une fois la liquidation prononcée, si le cumul des charges excède celui des produits (comme c’est le cas dans la plupart des procédures de ce type), la différence entre les deux devient le fameux mali de liquidation. Celui-ci doit être nécessairement validé par les associés de la société.

Pour compléter ces informations et terminer cette définition, il est intéressant d’évoquer l’autre cas possible en fin de procédure. Si jamais la clôture des comptes de l’entreprise révélait un résultat positif, on parlerait alors de boni de liquidation. Mali et boni sont en réalité les déclinaisons au pluriel des termes malus et bonus, largement plus utilisés dans le langage courant.

Le calcul du mali de liquidation pour une SARL (ou d’autres formes juridiques de société) a été légèrement évoqué dans le chapitre précédent. Pour approfondir davantage le sujet, il faut savoir qu’il existe en réalité deux méthodes de calcul du mali de liquidation. La première est qualifiée d’additive tandis que la seconde, par opposition, se nomme la méthode soustractive.

La méthode additive prend en considération différents éléments du passif figurant au bilan de liquidation. Si le cumul est inférieur à la valeur du capital social de la société, alors on parle de mali. Si ce n’est pas le cas, il s’agit d’un boni.

En résumé, pour la méthode additive, retenez que : Mali de liquidation = réserves légales et statutaires + report à nouveau créditeur – report à nouveau débiteur +/- résultat des opérations à la fin de la procédure de liquidation.

L’autre méthode de calcul va, comme son nom le laisse à penser, soustraire deux valeurs qui sont les capitaux propres et le capital social.

Si la société compte de multiples actionnaires, alors le mali va être réparti entre eux au prorata de leurs participations au capital social de l’entreprise. Pour les sociétés avec associé unique (de type SASU ou EURL), ce dernier subissant seul les pertes, il sera donc l’unique bénéficiaire du mali.

Rien ne vaut des exemples concrets pour illustrer ces définitions théoriques. Prenons l’exemple d’une société de type EURL (par conséquent, un unique actionnaire) dont la liquidation débouche sur un mali de 5 000 €. Le dirigeant subit donc l’intégralité de la perte.

Évoquons désormais un cas plus intéressant car plus complexe. C’est celui d’une entreprise dont la liquidation se solde sur un mali de 15 000 €. Cette dernière était gérée par cinq actionnaires. Le capital social de la société se composait de 30 000 actions (d’une valeur unitaire de 10 €) réparties comme suit :

Estimons maintenant les modalités de partage du boni de liquidation et le prorata individuel de chaque associé. Le calcul est simple. Il suffit de multiplier le mali par le pourcentage des parts sociales détenues par chacun. Appliqué à notre exemple, cela donne donc :

Comme vous pouvez le constater, l’addition des sommes obtenues est largement inférieure au capital investi. De plus, elle donne bien un résultat similaire au mali, soit 15 000 €.

Le traitement fiscal induit par ce mali diffère en fonction de la qualité de l’associé concerné. Ainsi, si il s’agit d’une personne physique, il ne sera pas possible de déduire la moins-value. L’associé ne pourra donc pas l’imputer de ses revenus personnels. Cela signifie par conséquent que, dans cette situation, il aura perdu de l’argent par rapport à son investissement initial.

Concernant le cas d’un personne morale (autrement dit l’associé est une autre société), il faudra tout d’abord s’intéresser à la durée de détention des titres concernés. Si elle est inférieure à vingt-quatre mois, on parle alors de moins-value à court terme. Celle-ci pourra alors être imputée à l’ensemble des résultats soumis à l’impôt. Si cette durée excède deux années, la moins-value est alors qualifiée de long-terme, n’autorisant ainsi une imputation limitée aux seules plus-values à long terme et réalisées au cours de la décennie qui suivra.

PHENIX EXPERTISE est un cabinet de conseil qui accompagne les dirigeants de TPE, PME/PMI, les artisans, les commerçants rencontrant des difficultés financières et qui envisagent la cessation des paiements et une procédure collective (mandat ad’hoc, sauvegarde, redressement ou liquidation judiciaire).

Nous intervenons également dans les cessions et acquisitions de tous types d’entreprise.

Notre cabinet accompagne aussi toutes les personnes porteuses d’un projet de création d’entreprise.